房企信用持续分化,稳健龙头韧性生长

2022-04-21 20:34 作者:大众网烟台房产 来源:大众网烟台房产

“只有当潮水退去的时候,才知道谁在裸泳。”

2021年下半年起,地产行业频繁遭遇“黑天鹅”事件,多家大型房企出现流动性危机,国际三大评级机构标普、穆迪、惠誉接连下调地产公司评级。

据相关统计显示,自2021年下半年以来,房地产行业遭遇融资寒冬,三大国际评级机构接连下调受评房企评级或展望已超过250余次,对房企融资等方面产生重大影响。有机构样本调研了46家内地房企,这其中,已有23家房企的信用评级与展望被撤销,基本都是规模TOP50房企。

亿翰智库认为,在“三道红线”、“两集中供地”等楼市调控政策常态化之下,以及叠加疫情影响,再到个别头部房企暴雷,银行、评级等各类金融机构对房企开启了普遍性的限制,同时地方政府进一步加强预售资金监管,使得房企资金压力倍增。信用评级下降,使得部分出险地产公司融资成本增高,甚至融资渠道不畅,导致流动性危机加剧。

上述背景之下,房企们若能保持评级展望稳定尤为显得珍贵。

行业分化下的确定性,评级优势壁垒进一步提升

评级,像一面镜子,真实反映出房企的经营素质。

评级机构在给房企做评级时综合考虑了各方面,包括业绩增长能力、盈利能力、债务杠杆率以及流动性管理等。有的房企为了让数字更好看,会通过明股实债和表外负债等方式,来减轻账面债务。而随着暴雷房企屡见不鲜,很多评级机构也在不断调整模型,“宁可误杀,也不可放过”。

评级体系中,标普、穆迪、惠誉三大国际机构无疑最具权威性。而从三大国际机构对于房企评级调整的态度来看,市场走向不容乐观。业内人士认为,预计2022年出现房企负面评级或评级下调的可能性依然较高。其中,低信用评级的房企会受到更多影响,主要体现在债券平均期限缩短、平均票面利率居高不下等方面。

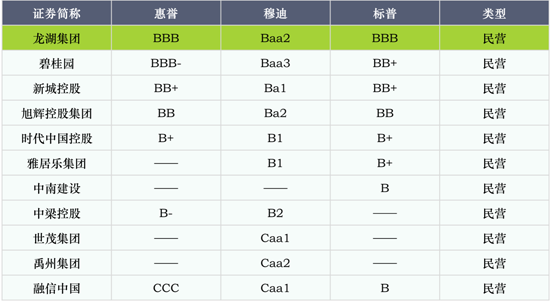

不过,在评级机构大面积调低评级的情况下,仍有部分房企获得了正面评价,如新城、龙湖、旭辉、绿城、碧桂园等优质的公司均获得部分“投资级”评级。此外4月8日,标普发布报告上调中国金茂(00817.HK)展望至“稳定”,确认其长期发行人信用评级BBB-。

这实际上与房企融资表现已经形成互为因果关系,继而对市场产生分化效应。亿翰智库报告显示,融资渠道向优质房企倾斜,绿档房企与红档房企融资增速有15%的差距,且政策的边际放宽都是从优质龙头房企开启,如银行间市场的融资出现松动,发债成功的以主体评级较高的房企为主。

政策端也明确态度。有4月11日,证监会、国资委、全国工商联发布《关于进一步支持上市公司健康发展的通知》(以下简称《通知》),指出,营造良好发展环境,稳定企业预期;增进价值回归,稳定投资者预期。《通知》提到将支持民营房企发债融资,将有利于缓解民营房企融资难的状况。支持房企向新发展模式转型,转型的领域将得到金融支持。将有利于稳定房企预期,有利于促进房地产业良性循环和健康发展。

保持民营房企高信用评级,龙湖集团展现出生长韧性

值得一提的是,2022年4月12日,标普、穆迪确认对龙湖的信用评级,分别维持原评级BBB、Baa2,展望均为稳定。此前,龙湖已获得惠誉BBB评级展望稳定、中诚信证评(AAA)、新世纪(AAA)展望均为稳定。截至目前,龙湖集团是唯一获得境内外“全投资级”评级的民营房企。

标普认为:“龙湖在保持稳健财务纪律的同时稳步扩张,将有助于公司在未来一到两年抵御不利的市场环境波动。”

穆迪则在评级报告中称,Baa2评级得益于龙湖集团强大的品牌知名度、多样化的地理覆盖范围、强大的流动性,以及在整个周期内销售增长。财务数据显示,2021年,龙湖集团销售面积达到1708.9万平方米、合同销售额为2900.9亿元,分别同比增长5.7%、7.2%。受益于良好的销售情况,2021年龙湖集团营业收入达到2233.8亿元,归母核心净利润为224.4亿元,分别同比增长21.0%、20.1%。经历行业深度调整期,龙湖集团依然保持高质量增长,盘面持续稳健。

长期的财务自律、现金流充沛,是房企掌握主动权的核心因素,时刻保持审慎财务管理,是房企穿越周期风险的“法宝”。截至2021年年底,龙湖平均借贷成本为年利率4.14%,创历史新低,剔除预收款后的资产负债率64.7%,净负债率进一步下降至46.7%,现金短债比6.11倍,在手现金885.3亿元,一系列指标均维持行业内较高水准。

财务自律之外,龙湖“第二增长曲线”全面开花,持续贡献稳定的收入与利润。2021年,龙湖集团经营性收入达到188.3亿元,同比增长39%。

截至2021年底,龙湖已开业商场达到61座,开业总建面为594万平方米,覆盖13个城市,商业整体租金收入为81.5亿元,同比增长40%;龙湖租赁住房已开业房间数达到10.6万间,房源规模处于行业头部水平,全年租金收入为22.3亿元,同比增长23%;龙湖物业管理收入超过104亿元,实际面积达到2.64亿平方米,连续13年客户满意度超90%。

龙湖商业运营、租赁住房、物业管理等经营性业务均成长为行业头部品牌,为其提供新的利润增长点。2021年业绩会上,龙湖CEO陈序平表示,“龙湖商业的毛利接近75%,包括物业毛利,这部分高毛利业务收入占比逐步提高,对整个集团毛利率的稳定包括提高是有帮助的。”

基于良好的信用状况,龙湖的融资渠道始终保持通畅。2021年11月,中国银行间市场交易商协会召开房企代表座谈会之后,龙湖集团发行中期票据得到受理,是首批获得在银行间债券市场发债的民营房企。12月,龙湖发行一支为期15年的中期票据,规模不超过人民币10亿元,票面利率为3.7%,从发债规模、利率、年限维度来讲,在国内民营房企中均处于较优水平。

2022年1月,龙湖集团完成28亿公募公司债券的发行,其中3+3年期品种发行规模20亿元,票面利率3.49%;5+3年期品种发行规模8亿元,票面利率3.95%。2月14日,龙湖集团又取得中国银行间市场交易商协会接受注册通知书,注册规模为50亿元。

融资成本、融资渠道双重利好,令龙湖集团的债务结构更加健康,偿债能力增强,处于行业领先水平。

行业动荡期,龙湖展现出来的韧性和增长性亦得到多家第三方机构认可。2021年3月15日,龙湖集团被纳入恒生指数成份股,正式跻身蓝筹股行列。8月,2021年《财富》世界500强排行榜发布,龙湖集团跻身世界500强,位列第456位,展现出稳健的经营质量和强大的企业综合实力。

您对其他相关新闻感兴趣,请在这里搜索

大众网版权与免责声明

1、大众网所有内容的版权均属于作者或页面内声明的版权人。未经大众网的书面许可,任何其他个人或组织均不得以任何形式将大众网的各项资源转载、复制、编辑或发布使用于其他任何场合;不得把其中任何形式的资讯散发给其他方,不可把这些信息在其他的服务器或文档中作镜像复制或保存;不得修改或再使用大众网的任何资源。若有意转载本站信息资料,必需取得大众网书面授权。

2、已经本网授权使用作品的,应在授权范围内使用,并注明“来源:大众网”。违反上述声明者,本网将追究其相关法律责任。

3、凡本网注明“来源:xxx(非大众网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。

4、如因作品内容、版权和其它问题需要同本网联系的,请30日内进行。